青色申告ガイド

創業後は、日々の取引を記帳し、決算・確定申告を行わなくてはいけません。記帳方法や決算・申告方法につきましては、高砂商工会議所でいつでもサポートいたします。法人の記帳・決算申告については、税理士・公認会計士へのご相談をおすすめします。専門家のご紹介をしておりますので、お気軽にご相談ください。

ステップ① 青色申告とは?

申告方法には青色申告と白色申告の2種類があります。青色申告には、簡易簿記(一般的な家計簿の様な記帳方法)で記帳する方法と、複式簿記(一般的に簿記というとこちら)で記帳する方法の2種類あります。前者は10万円の青色申告特別控除を受けることができ、後者は65万円の控除を受けることができます。かつては、白色申告では記帳義務が免除される場合もありましたが、現在では白色申告でも記帳が義務になったため、白色申告の利点はほぼありません。そのため、創業時には開業届と一緒に青色申告承認申請書を税務署に提出し、青色申告者になることをおすすめしております。

<青色申告と白色申告の違い>

※ 表は左右にスクロールすることができます。

| 青色申告(65万円控除) | ||

|---|---|---|

| 義務 | 届出 | 青色申告承認申請書を税務署へ提出 |

| 記帳方法 | 複式簿記 | |

| 決算書類 | 損益計算書及び貸借対照表が必要 | |

| 書類の保存 | 帳簿・決算書類・領収書・請求書・レシート等(保存義務5~7年) | |

| 必要知識 | 会計ソフト |

必要(手計算でも不可能ではないが、かなりの手間で、計算間違いのリスク有り) 会計ソフトの導入をおすすめしています。 導入から入力・決算までサポートします。 |

| 特典 | 青色申告特別控除 | 最高65万円の青色申告特別控除が可能 |

| 専従者給与・専従者控除 |

専従者に支払った給与を必要経費にすることができる。 ※ただし青色専従者給与に関する届出書を税務署に提出 |

|

| 貸倒引当金 | 貸倒引当金繰入を必要経費にすることができる | |

| 純損失の繰り越し | 純損失を3年間繰り越すことが可能。または純損失の繰り戻しが可能 |

※ 表は左右にスクロールすることができます。

| 青色申告(10万円控除) | ||

|---|---|---|

| 義務 | 届出 | 青色申告承認申請書を税務署へ提出 |

| 記帳方法 | 簡易簿記 | |

| 決算書類 | 損益計算書が必要 | |

| 書類の保存 | 帳簿・決算書類・領収書・請求書・レシート等(保存義務5~7年) | |

| 必要知識 | 簿記知識 | 特に必要なし(家計簿を記入する程度の知識で可能) |

| 会計ソフト | 特に必要なし | |

| 特典 | 青色申告特別控除 | 最高10万円の青色申告特別控除が可能 |

| 専従者給与・専従者控除 | 専従者に支払った給与を必要経費にすることができる ※ただし青色専従者給与に関する届出書を税務署に提出 | |

| 貸倒引当金 | 貸倒引当金繰入を必要経費にすることができる | |

| 純損失の繰り越し |

純損失を3年間繰り越すことが可能 または純損失の繰り戻しが可能 |

※ 表は左右にスクロールすることができます。

| 白色申告 | ||

|---|---|---|

| 義務 | 届出 | 無し |

| 記帳方法 | 簡易簿記 | |

| 決算書類 | 損益計算書(収支内訳書)が必要 | |

| 書類の保存 | 帳簿・決算書類・領収書・請求書・レシート等(保存義務5~7年) | |

| 必要知識 | 簿記知識 | 特に必要なし(家計簿を記入する程度の知識で可能) |

| 会計ソフト | 特に必要なし | |

| 特典 | 青色申告特別控除 | 無し |

| 専従者給与・専従者控除 | 専従者が配偶者であれば最大86万円、その他親族であれば専従者一人につき最大50万円を控除可能 | |

| 貸倒引当金 | 無し | |

| 純損失の繰り越し | 無し |

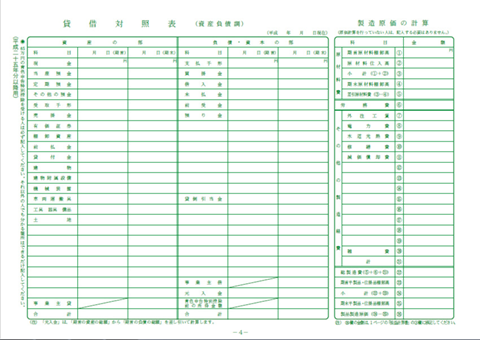

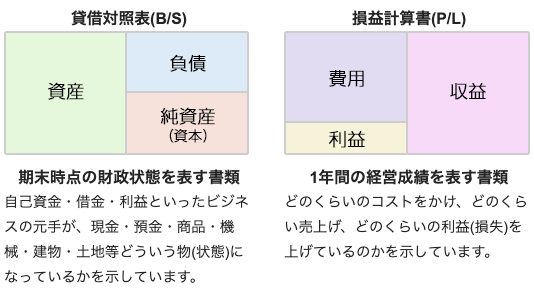

ステップ② 貸借対象表と損益計算書

決算書類には貸借対照表と損益計算書があります。10万円控除の青色申告では損益計算書の作成だけで済みますが、65万円の控除を受けるためには、複式簿記で記帳を行い、損益計算書と貸借対照表の両方を作成する必要があります。また、自社の財政状態を正確に把握する場合や、金融機関から融資を受ける場合などにも貸借対照表が必要になりますので、ぜひ作成しておくことをお勧めします。

会計ソフトの導入、入力、決算まで、サポートいたします。

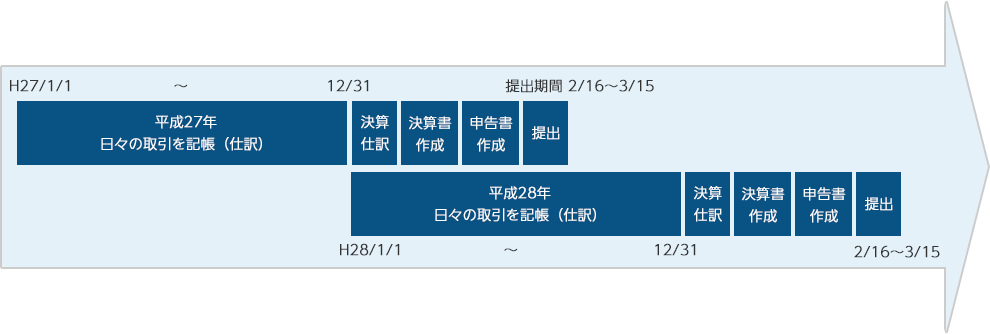

ステップ③ 記帳~申告までの流れ

個人事業の会計期間は、毎年1月1日~12月31日の1年間です。会計期間中は毎日の取引を記帳し続け、期末(12/31)に決算仕訳を行います。

その結果をもとに青色申告決算書と確定申告書を作成し、毎年だいたい2/16~3/15の間に税務署へ提出します。これを毎年繰り返します。

商工会議所では毎年期間中は確定申告相談会を実施しております。

ステップ④ 記帳の考え方

<簡易簿記の記帳>

10万円の青色申告特別控除を行うための簡易簿記の記帳は、一般的な家計簿と同じようなイメージです。売上・仕入・経費などが発生した際に、収入と支出の金額、日付、相手方、内容を時系列で記入していき、月ごとに合計金額を計算していきます。

売上・仕入・経費などの発生日は、原則として物品の受渡し(納品)がされた時が発生日となり(発生主義の原則)、入金や支払いがあった日(売掛金や買掛金の決済日)ではありませんのでご注意ください。ただし、小売業のように現金で販売する場合などは、その時点で売上が発生します。

商工会議所では独自の計算ファイルをご提供しております

<複式簿記の記帳>

65万円の青色申告特別控除を行うための複式簿記の記帳は、より複雑です。売上・仕入・経費などの収入・支出だけでなく、資産の状態が変わったとき(普通預金から現金を引き出したとき等)や権利が発生したとき(売掛で販売したとき等)の取引も記帳する必要があります。このため、簡易簿記では行わなかった「仕訳」という記帳作業を行わなくてはいけません。会計ソフトには自動で仕訳を行う機能がついており、比較的簡単に作業を行えます。導入方法・入力方法などお気軽にご相談下さい。

ステップ⑤ 決算仕訳

1年間の会計期間が終わった後、これまでの記帳内容をもとに、期末(12/31)時点の正確な財政状態と1年間の経営成績を算出するため、決算仕訳を行います。 決算仕訳には主に次のような作業を行う可能性があります。実際の仕訳作業や計算方法等については、高砂商工会議所までご相談ください。

<売上原価の仕訳>

期末には棚卸を行い、期末時点の在庫金額を把握します。期首時点の在庫金額と1年間の仕入金額を足した金額から、期末時点の在庫金額を引くことで、1年間の売上に占める正確な原価を算出することができます。

<減価償却費の計算>

原則として10万円以上の金額の物を購入した際の費用は1回で費用計上せず、それぞれの物品に定められた償却年数で割り、分割して減価償却費として費用計上していきます。ただし、一括償却の特例のように例外もありますので、詳しくは高砂商工会議所までご相談下さい。

<家事按分の計算>

住宅と兼用の店舗家賃や、プライベートでも使用する携帯の電話代・自動車のガソリン代など、全額が事業用ではない経費については、事業用割合とプライベート用割合を決め、事業用割合分の経費だけ計算し費用計上します。

<貸倒引当金の処理>

貸倒引当金とは、売掛金や受取手形などの債権が回収できない場合に備え、期末に債権額の5.5%以下を貸倒引当金繰入として費用計上するというものです。ただし、繰入れた貸倒引当金は、翌年に貸倒引当金繰戻として、収益計上しなくてはいけません。

ステップ⑥ 青色申告決算書・確定申告書の作成

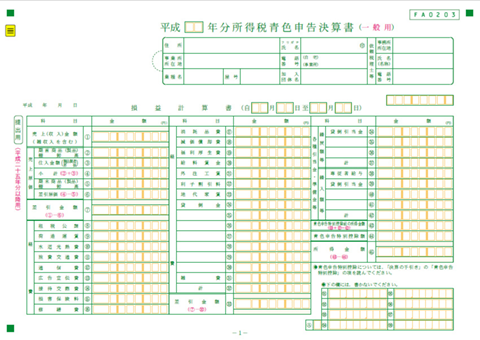

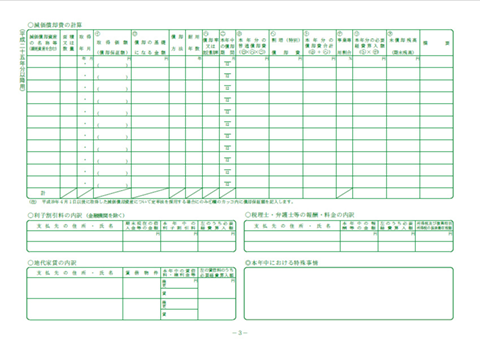

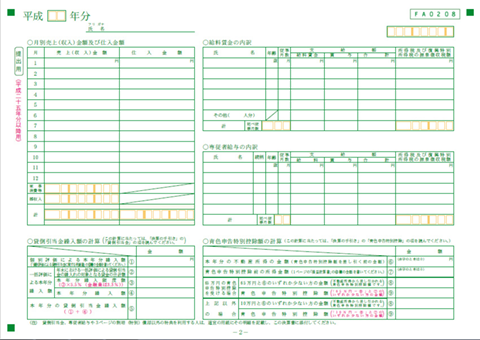

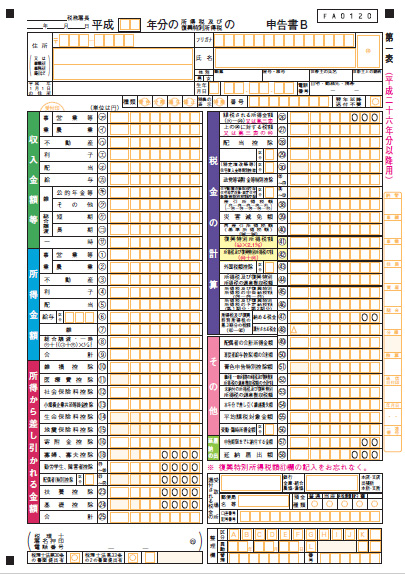

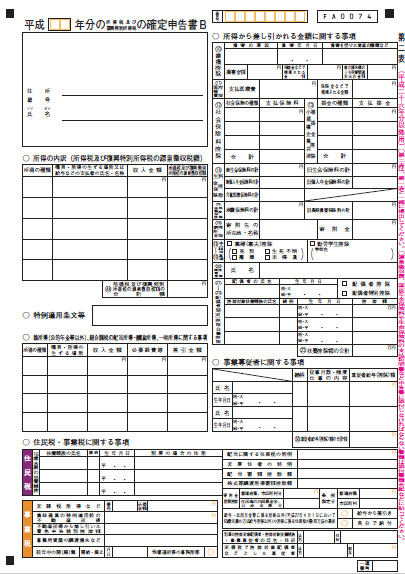

毎年だいたい2/16~3/15くらいの期間の間に、税務署へ青色申告決算書と確定申告書を提出しなくてはいけません。青色申告決算書とは、事業の状況を報告する書類であり、損益計算書・貸借対照表・減価償却費計算表・内訳記入表の4ページからなる書類です。一方、確定申告書とは、事業主個人の所得や扶養控除・生命保険控除・住宅ローン控除等を計算し、所得税額の計算を行う書類です。申告書にはAとBの2種類がありますが、Aは勤め人用、Bが個人事業主用です。決算書及び申告書の作成は、下記リンクの国税庁HP確定申告書等作成コーナーで簡単に作成できますが、高砂商工会議所でも無料でご相談承っております。

青色申告書サンプル ※画像をクリックすると拡大表示されます。

青色申告決算書(損益計算書)

青色申告決算書(減価償却費計算表)

青色申告決算書(内訳記入表)

青色申告決算書(貸借対照表)

※青色申告決算書フォーム ⇒ ![]() (出典元:国税庁)

(出典元:国税庁)

確定申告書サンプル

確定申告書B(第一表)

確定申告書B(第二表)

※確定申告決算書フォーム ⇒ ![]() (出典元:国税庁)

(出典元:国税庁)